7月は住宅ローンの半年賦(ボーナス)分の返済があります。住宅ローンのボーナス払いはボーナスが無くなった場合のリスクや支払い総額がボーナス払い無しよりも多くなるなどデメリットもいろいろあると言われています。

我が家の場合はボーナス払い分は毎月の遣り繰りで調整していますので実際のボーナスの有無は関係ないです。

更に、繰上返済を急がずに住宅ローンの支払金利以上の運用益を目指すという手段を選んでいます。

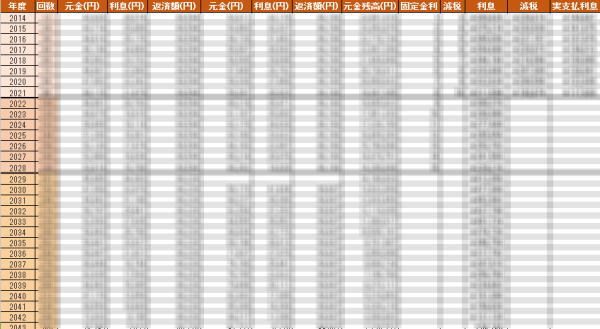

繰上返済の目標は平均して毎年50万円

住宅ローンの返済については、当初は様々なシミュレーションをして出来るだけ早い時期に多くの繰上返済をするという方針でした。

毎年50万円、2年毎100万円、3年毎150万円のいずれかのペースで繰上返済すれば計算上20年で全額返済という感じでした。

しかし、昨今の超低金利のお陰で予想以上に支払利息が少ない状態で、尚且つ住宅ローン減税の恩恵もあります。それを急いで繰上返済する必要があるのか?という疑問が生じました。

繰上返済せずに投資した結果・・・

むしろ繰上返済資金を投資に充てて、運用益を得た方が良いのでは?と考え、実践してみました。その結果がこちら・・・。

2017年も同じ方針で、

住宅ローン年間支払利息額 - 住宅ローン控除額 = 実質支払利息額 < 運用益

を目指しますが、実は今年の利確した運用益が既に実質支払利息額を超えていました。勿論、7月の大型支出向けの資金を除いての話です。

低金利と減税とNISAを複合的に利用

現在の低金利と住宅ローン減税の恩恵を受けつつ、運用についてもNISA枠を使えば非課税ですのでより利益が多くなります。

様々な条件を複合的に捉えて組み合わせることで、より効果的な住宅ローンの返済ができるのではないかと考えています。

我が家の場合は、繰上返済を見送った資金を短期投資に投入し、現時点でその含み益も「毎年50万円」の繰上返済をした場合に想定される利息軽減額と同等になっています。タイミングを見てこちらも利確する予定です。ちなみに投資内容も株式投資、IPO、SLなど様々なものを組み合わせています。

住宅ローンが無利子の上に繰上返済した場合の利息軽減額と同額の運用益もゲットできるという二重においしい仕組みです・・・あくまで現時点では・・・。

但し、リスクは常にある

現時点では上手くいっていますが、運用でいつも益金が出るとは限りませんし、仮に毎年のように利息軽減額相当の運用益を得られたとしても、実際には繰上返済していませんので、返済期間の短縮もなければ、返済額の軽減もありません。

リスクについては各家庭の考え方や価値観ですので、ここで良し悪しを論じる意味はありませんし、最終的に「どうあるべきか」を決めるのは各家庭の事情ですので、今回の話は「こんな変な考え方のやつもいるんだな・・・」程度で流していただければと思います。

住宅ローンの金利が3%とか4%の時代は、繰上返済が絶対正義だったのかもしれませんが、今は超低金利で減税政策も充実しています。であれば、そんな情勢や制度を上手く利用した返済計画を立てるのも1つのアイデアかなと個人的には思います。

まあ確実ではなく「不確実な」返済計画ですので、いつか無理が生じるだろうなと個人的には思っています・・・。ちなみに、子供の学費や老後資金はちゃんと計画的に積立預金、積立投資をしており、この住宅ローンの繰上返済資金とは切り離しています。

本当はもう少し詳しく具体的な手法なども書きたいのですが、不確実要素が多いので、何かまた別の機会があればその時にでも記事にします・・・。