2017年末に現金の流入が多くなり、徐々に整ってきた資産バランスも少し崩れました。しかし、2018年1月になり積立投資額の増額と中~短期の投資額を増やしました。

崩れたバランスの調整と言う感じです。これでほぼ理想のバランスになってきました。

理想の資産構成

我が家が理想としている資産構成・・・資産バランス・・・は、投資:預貯金=5:5です。

この状態に一番近いのが2017年5月時点の状態です。

それが2017年6月に大きく崩れて酷い状態になりました・・・。

この状態から半年ちょっとで現在に至るわけです・・・。

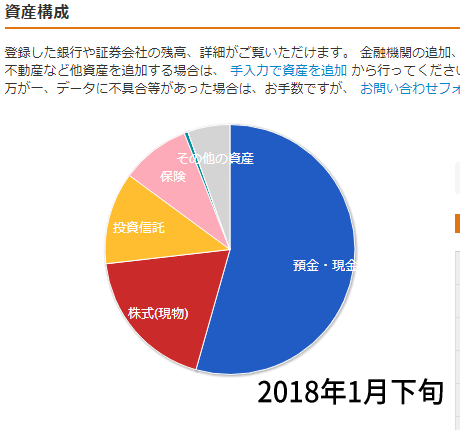

マネーフォワードで見る資産構成

2018年1月下旬のマネーフォワードの資産構成はこんな感じです。

2017年5月の投資と預貯金の割合は、

投資:預貯金=53%:47%

でした。

2018年1月下旬時点の投資と預貯金の割合は、

投資:預貯金=54%:42%

になりました。

ほぼ元に戻った感じです。

資産構成の内訳は変わった

投資と預貯金の割合はほぼ元に戻りましたが、投資・運用部分の内訳はかなり変わりました。

どう変わったかと言うと・・・

- 債券への投資を全て止めた

- 投資信託の積立割合が増えた

- iDeCoとその他の資産クラスの追加

債券への投資を全て止めた

利回りを考えると債券への投資は不要。

金利の良いネットバンクの普通預金に預けておく方が金利も良いし、流動性も高いので債券への投資は止めました。

投資信託の積立割合が増えた

商品にもよりますが、良い物はこの2年で25%以上の含み益になっているものもあります。長期投資を考える場合、低コストのインデックスを組み込むのは常套手段だと考えています。

我が家は先進国株、新興国株への積立投資をメインにしています。

iDeCoとその他の資産クラスの追加

iDeCoは人によってメリット・デメリット、有利・不利がありますのでそれそれですが、債券への投資を止めた分をソーシャルレンディングやその他のものに投資しています。

技術的な部分に興味があったので、実は仮想通貨にも投資しています・・・投資というより投機という感じが強いですかね・・・。仮想通貨については機会があれば記事にしようかなと思っています。

短~中期の投資額が少し多いが・・・

現状、株式など短~中期運用への投資額が少し多い感じですが、春から夏にかけて一部は利確して積立投資資金の補充、他の金融商品への投資を考えています・・・運用益が得られればの話ですが・・・。

今の調子だと3~5年位で中~長期運用の割合が全資産の30%程度を占める感じになると思います。

ここ2年間の収入減と支出増の影響で、若干生活に影響が出ていますが、ライフプラン的には大きく変更や修正をすることなく何とか舵取りができている感じです。

今年は上の子の小学校進学で春までに既に30万円前後の支出が決まっています・・・。

昨年以上に支出・・・特に子育て関連費用・・・が増えるのは明らかですので、早いうちから何かしらの対策を考える必要がありそうです・・・。